消費税では、令和5年10月1日からインボイス制度(適格請求書等保存方式)が始まります。介護事業所は売上が消費税非課税となる事業所が多いのでうちには関係ないと思われるかもしれません。しかし、ケースによってはそうは言っていられません。知らなかったでは済まないのが税法の世界です。きちんと知ってきちんと対応していきましょう。

インボイス制度の概要

インボイス制度とは、仕入税額控除の新しい方式です。登録事業者(*1)が売上先にインボイス(*2)を発行し、買手はそのインボイスを基に課税仕入れを行います。これまでと異なる点は、インボイスでないと課税仕入を行えない点です(*3)。買手は、受け取った請求書がインボイスでないと課税仕入ができない場合、納める消費税が大きくなります。

インボイスを発行できるのは、登録事業者のみです。登録事業者になるためには、税務署に適格請求書発行事業者の登録申請を行う必要があります。令和5年10月1日からインボイスを発行するためには、令和5年3月31日までに登録申請を済ませておく必要があります(*4)。

インボイス制度が始まることで問題になるのは、自社は、登録事業者になる必要があるのかどうかだと思います。消費税課税事業者が登録事業者になる必要性があるのは見当が付きますが、消費税免税事業者があえて登録事業者になる必要があるのかどうかはケースバイケースです。

(*1)登録事業者は、適格請求書発行事業者として登録を受けた事業者のことです。

(*2)インボイスとは、適格請求書のことです。記載事項が決まっています。また、登録事業者でないと発行できません。

(*3)インボイス制度が始まった令和5年10月1日以降は、インボイスでないと課税仕入れができません。しかし、経過措置期間が設けられています。令和11年9月30日までは仕入税額相当額の一定割合を仕入税額として控除できるというものです。

(*4)ただし、令和5年3月31日までに登録申請できなかった場合でも、「困難な事情」がある場合には、令和5年9月30日までに困難な事情を記載した登録申請書を提出して登録を受けた時は令和5年10月1日からインボイスを発行できます。

関連記事:現行(令和元年10月1日~令和5年9月30日)の区分記載請求書等保存方式については「消費税の複数税率化に伴う介護事業者への影響」が参考になります。

自社が登録事業者になる必要はあるのかどうか?

介護事業所が免税事業者の場合の対応①

基本的に介護事業所が免税事業者の場合、登録事業者になる必要はありません。売手としてインボイスを発行する必要はないためです。なお、買手としての立場は、これまで通り業者が発行したインボイスを基に税込経理するのみです。

一方で、免税事業者でも介護保険外事業や物販販売を行っている場合に問題が出てくる可能性があります。消費税を納める必要がないとわかりつつ、消費税を記載した請求書を作成している事業所が多いはずです。請求額通りに振り込まれ、そのうち預かった消費税は、免税事業者ということで納税することなく益税(利益)になっていることでしょう。これまではそれでよかったのですが、令和5年10月1日以降は、登録事業者にならないと請求書に消費税を記載して請求することはできなくなります。(え~、となる事業者が多いと思いますが、これこそが国税庁が問題視してきた益税の解消方法です。)

しかしながら、益税と言われてもそもそも免税事業者も物を買ったりサービスを受けたりしていれば、支払いの際に消費税を払っています。消費税相当分がまるまるなくなるとやはりなんとかしたいという気持ちになるはずです。

この対策方法としては、請求書の本体価格部分に消費税相当額を加算することで、これまでと同じ請求金額を確保できます。インボイスではないので請求書に税込表示や消費税相当額含む等の記載はできませんので、誤った記載することがないようにしないでください。

介護事業所が免税事業者の場合の対応②

前述した内容は、お客様(売先)が利用者個人(消費者)すなわちBtoC取引である場合には有効です。しかし、お客様が法人や個人事業主であるBtoB取引は少し状況が違ってきます。

免税事業者の請求書はインボイスではありません。そのため、仕入税額控除が行えません。当然に法人や個人事業主は困ります。そうなると、インボイスを発行できない免税事業者からの購入を控える可能性があります。そのほか、請求書の本体価格に消費税相当額が加算されているのを嫌がるかもしれません。事業者によっては、消費税相当額の値引きを要求してくる可能性もあります。

この場合の対応策としては、免税事業者であっても消費税を納めることになる課税事業者を選択して、さらに、登録事業者になることを検討する必要があります。売上への影響や納税額等を試算する必要がありますの。一度顧問の税理士に相談することをお勧めします。

介護事業者が課税事業者の場合

介護事業所が課税事業者である場合は、登録事業者になる必要がある場合とない場合とに分かれます。

課税事業者が登録申請を必要とする場合は、お客様の中に課税事業者がいる場合です。登録事業者でなければインボイスが発行できないので、仕入税額控除が行えずお客である課税事業者は困ってしまいます。後からトラブルに発展してしまうかもしれません。このため、登録事業者になっておくことが最善です。

一方で、課税事業者であっても登録事業者になる必要がないと言えるケースを見てみます。例えば有料老人ホームで提供される介護サービスは消費税非課税ですが、食事代は消費税が課税されます。そのため、介護事業のみを経営している場合でも課税事業者である介護事業所も多い状況です。しかし、有料老人ホームを利用する人は個人消費者なので請求書に消費税が記載されていてもいなくても、仕入税額控除の問題は発生しません。そのため、わざわざ登録事業者になる必要はないと言えます。

ただし、使用している介護報酬請求ソフトがインボイスに対応しているのであれば、登録事業者になっておいても良いかもしれません。これまで、本体価格と消費税とが別途記載されていた請求書をインボイス非対応の請求書に変更すると、消費税が記載できないので、本体価格に8%や10%分を加算しておく必要が出てきます。その修正に手間がかかったり、加算もれのミスが生じたりする可能性もあります。請求ミスが重なると利用者からの信用問題につながります。そうなるのであれば、登録事業者になっていても損はないと思います。

なお、登録事業者にならなければ、消費税を納めなくても良いのではと勘違いしそうですが、そのようなことはありません。登録事業者であってもなくても課税事業者であれば消費税申告が必要です。

インボイスの記載内容

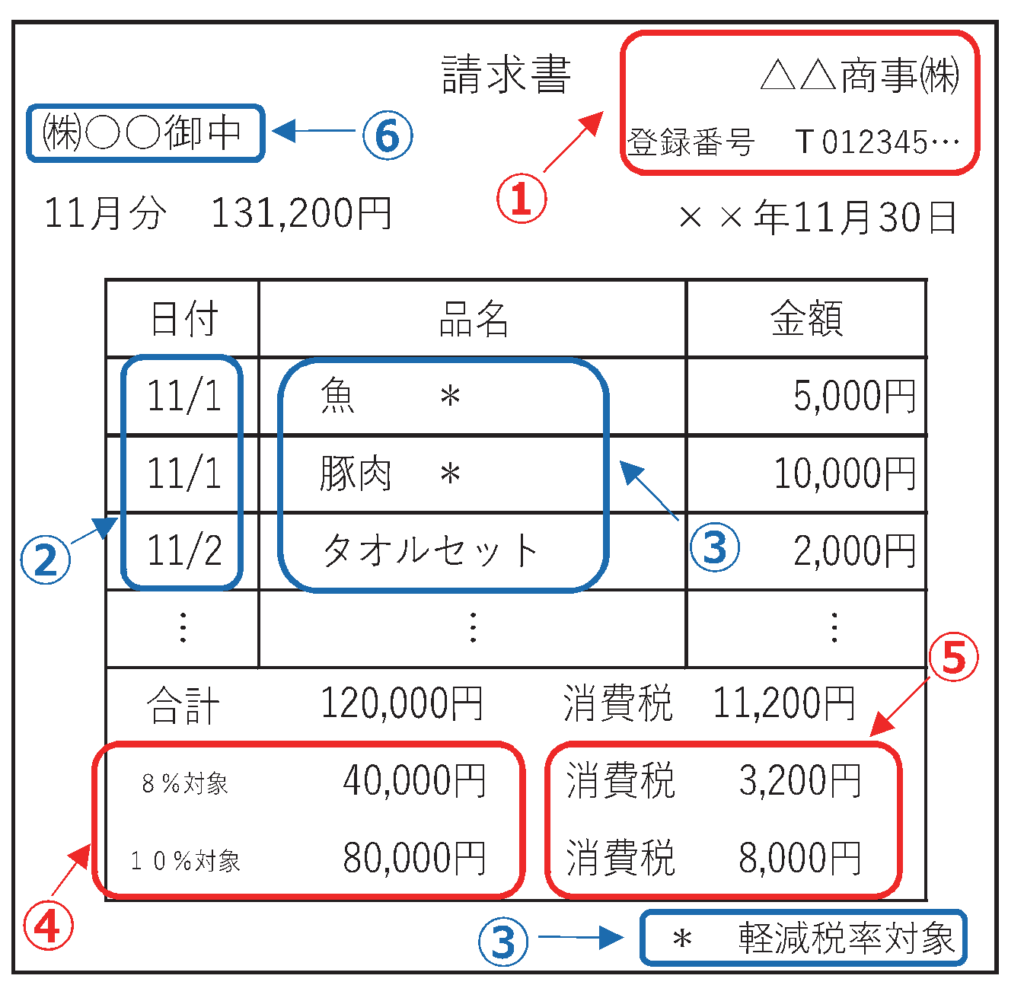

令和5年10月1日以降に消費税を記載できるインボイスの雛形です。ただし、表や表示位置等の形式は求められておらず、記載内容が決められているのに過ぎません。登録番号とは、インボイスを発行できる登録事業者に与えられた番号です。

① インボイス発行者の氏名又は名称及び登録番号

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した税抜または税込対価の額及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

出典 国税庁 適格請求書等保存方式の概要-インボイス制度の理解のために-

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0020006-027.pdf

なお、インボイスの発行が難しい小売業や飲食店業等、不特定多数の者に対してサービスを提供している事業者には、インボイスに代えて適格簡易請求書が用意されています。

おわりに インボイス制度は令和5年10月1日から始まるため、まだまだ時間があるように感じてしまいます。しかし、登録事業者となるための登録申請期限は原則として令和5年3月31日なので、たくさんの時間があるわけではありません。請求ソフトの対応問題もあります。他人事とは考えずに一度は検討しておくことで、知らなかったとならなくて済みます。ぜひ一度顧問税理士とインボイス制度全体についてご確認ください。

1996年、法政大学経済学部卒業

2000年、社会福祉法人に入職後、特別養護老人ホームの事務長として従事する。

2011年に税理士試験に合格し、大手税理士法人を経て藤尾真理子税理士事務所に入所。介護、障害を中心とした社会福祉事業に特化した経営サポートを展開する一方、社会福祉法人の理事や監事、相談役を務める。

著書に「税理士のための介護事業所の会計・税務・経営サポート」(第一法規)がある。

さすがや税理士法人URL: https://fujio-atf.jp/